Viabilidade de Acompanhamento de Projetos – EBM

A Incorporadora e Construtora EBM procurou a CTRL2 em maio de 2018 buscando diminuir o tempo na elaboração de relatórios com indicadores de viabilidade. Até aquele momento os relatórios eram gerados bimestralmente através de processos predominantemente manuais e os indicadores gerados não passavam por tantas checagens.

O desenvolvimento de um projeto robusto para um setor complexo como o da Incorporação Imobiliária requer uma análise inicial “de traz para frente”. Isso quer dizer que primeiro precisamos olhar para o que queremos ter e em qual velocidade, para então começarmos a construir os modelos e processos que nos permitam chegar lá.

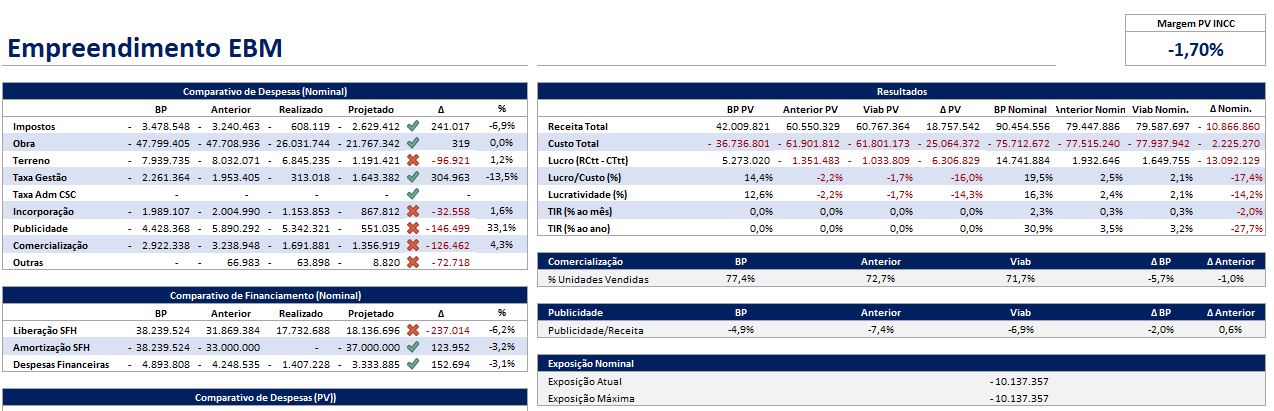

O que queríamos ter, mensalmente, para todos os empreendimentos em construção, era um relatório como esse:

Imagem 1 – Relatório de Viabilidade

Para que conseguíssemos gerar tantos números mensalmente e termos confiança no que estaria sendo apresentado, precisaríamos de processos simples, intuitivos, modelos integrados e checagens automáticas dos dados.

Os números desses Relatórios de Viabilidade seriam alimentados por diferentes tipos de fontes de dados.

Começamos separando a origem dos números em três grandes grupos de fonte de dados:

Imagem 2 – 3 Grandes Grupos

Parte das informações dos Relatórios de Viabilidade deveriam ser alimentadas pelo Fluxo de Caixa Atual dos Projetos da EBM, outra parte pelo Fluxo de Caixa gerado em uma Data-Base anterior e uma última parte pelas projeções realizadas no Business Plan (BP).

Fluxo de Caixa Atual

Por definição, o Fluxo de Caixa é uma ferramenta que controla as movimentações financeiras (entradas e saídas) em um determinado período analisado.

Na Incorporação Imobiliária o Fluxo de Caixa de um empreendimento pode ter um ciclo de vida de mais de 10 anos, isto é, entre o primeiro pagamento referente à compra do terreno e o recebimento final da última unidade vendida.

Praticamente todas as informações atuais apresentadas no Relatório de Viabilidade são alimentadas pelo Fluxo de Caixa do empreendimento analisado.

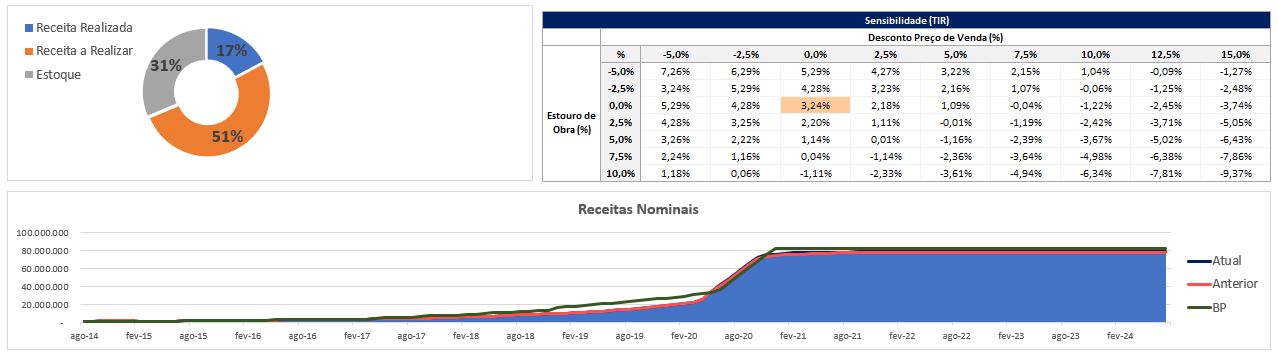

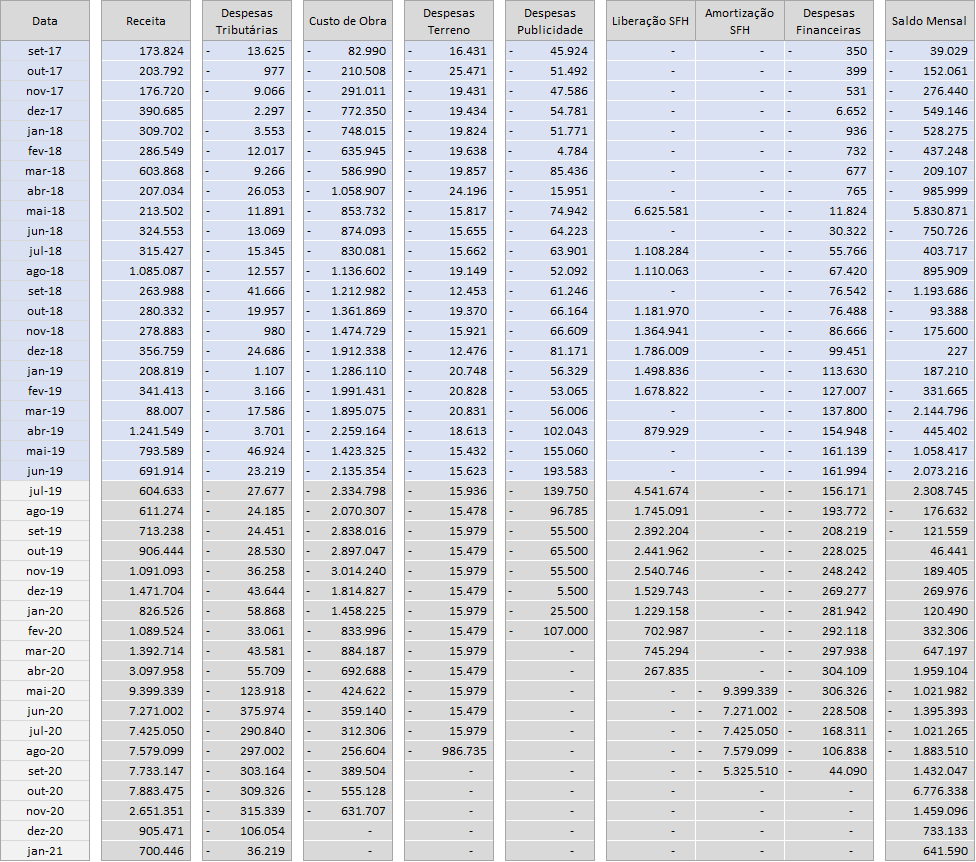

Abaixo temos um exemplo de Fluxo de Caixa de um empreendimento em um determinado período do tempo. Os números de set/2017 a jun/2019 são “Realizados”, ou seja, já foram recebidos ou pagos, e os números de jul/2019 a jan/2021 são projeções de recebimento ou pagamento.

Imagem 3 – Fluxo de Caixa

Sendo os Relatórios de Viabilidade alimentados invariavelmente por Fluxos de Caixa como este, o desafio da CTRL2 estaria na criação de processos e ferramentas capazes de gerar estes Fluxos de Caixa de forma rápida e confiável. Para isso separamos o Fluxo de Caixa em dois grandes sub-blocos:

Imagem 4 – 2 Grandes Sub-blocos

Realizado

O desafio para o “Realizado” seria criar uma ferramenta que pegasse, em algum lugar, os recebimentos e pagamentos que já ocorreram e transportasse para os Fluxos de Caixa dos respectivos empreendimentos de forma simples e rápida.

Em outras palavras, como poderíamos fazer para que os números das células em azul (Imagem 3 – Fluxo de Caixa) fossem gerados rapidamente sem grandes sacrifícios?

O primeiro passo para isso foi entender aonde deveríamos buscar, mensalmente, os recebimentos e gastos que já ocorreram. Não demorou muito para termos acesso a um sistema interno da EBM onde poderíamos fazer uma exportação com todos os “Realizados” e suas categorizações.

Concluímos, então, que a nossa meta seria construir uma macro que entrasse no sistema da EBM, fizesse uma exportação em Excel e organizasse cada um dos gastos de cada categoria nos respectivos empreendimentos automaticamente.

Criamos, então, um arquivo “Realizado” com todos os recebimentos e gastos que já ocorreram em todos os empreendimentos e que mensalmente seria complementado com mais um mês de gastos e recebimentos. Este processo, totalmente automático, passou a durar entre 10 e 20 minutos por mês.

O processo mensal para levarmos o “Realizado” do sistema interno da EBM para os Relatórios de Viabilidade estava completo e está representado pelo seguinte fluxograma:

Imagem 5 – Fluxograma “Realizado”

Projetado

Logo perceberíamos que a segunda metade dos números que alimentariam os Fluxos de Caixa, as Projeções, seria um desafio muito maior. Enquanto todo “Realizado” estava concentrado em uma exportação específica de um sistema interno, as Projeções envolveriam tanto um trabalho colaborativo de diferentes áreas (consequentemente demandariam o desenvolvimento de modelos específicos para elas), quanto a importação de números de outro sistema interno e cálculos mais avançados.

Organizamos, assim, o desenvolvimento do bloco de Projeções em 5 sub-blocos:

Imagem 6 – Sub-blocos Projeções

Receita

A projeção de Recebimento de uma Incorporadora envolve tanto parcelas de unidades já vendidas quanto parcelas de unidades que projetaremos vender. A Receita abordada neste tópico é a Receita daquelas unidades que já foram comercializadas em algum momento no passado.

Na EBM, assim como em várias Incorporadoras que trabalhamos, existia um ótimo controle sobre as parcelas a receber de cada um dos seus clientes. Quando um cliente compra um imóvel, ele geralmente paga uma parcela de sinal e mensalidades fixas para a Incorporadora até a entrega das chaves do imóvel. Após a entrega, o cliente financia o saldo devedor com um banco credor que repassa o dinheiro para a Incorporadora.

As parcelas projetadas de cada um dos clientes que já compraram um imóvel deveriam estar no Fluxo de Caixa dos empreendimentos, na primeira coluna, “Receita”.

Logo descobrimos que havia um sistema interno na EBM com interface Web com todas essas projeções. Criamos, então, um robô que acessaria sempre que precisássemos uma exportação em Excel com essas informações e consolidaria nos Fluxos de Caixa.

Custos e Despesas

Na EBM decidimos em conjunto com o time que nos assessorava que as próprias áreas responsáveis pelos orçamentos projetariam os custos e despesas dos empreendimentos mensalmente. Desenvolvemos, assim, um arquivo padronizado para as áreas de Marketing, Terrenos, Incorporação, Comercialização e Despesas Judiciais.

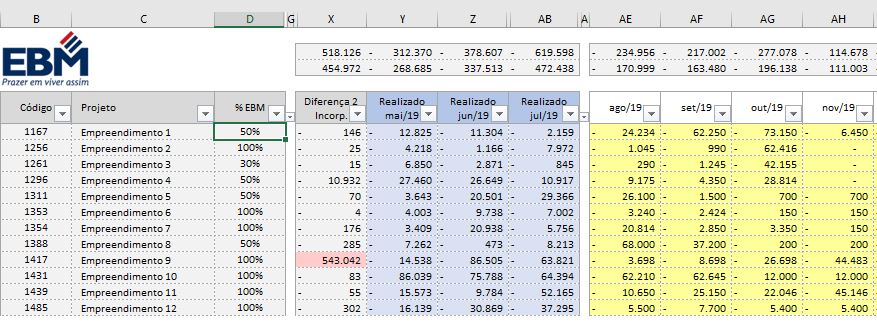

Como estávamos criando arquivos em excel para pessoas não financeiras, os arquivos deveriam ter interface simples e intuitiva. Além disso resolvemos trazer automaticamente para o arquivo algumas informações de apoio, como as últimas projeções desenhadas e o realizado dos últimos meses.

Imagem 7 – Projeção de Gastos

Enquanto o usuário preenchia as projeções a partir da coluna AE, ele tinha acesso ao gastos realizados nos últimos meses (Coluna Y até AB) e acompanhava as variações entre a projeção atual e a última que ele mesmo fez (Coluna X).

O responsável pela projeção já receberia o arquivo com essas informações de apoio. Isso foi viável depois que criamos macros que importavam os números do arquivo “Realizado” e dos arquivo de projeção do mês anterior.

Venda Estoque

Já sabemos que os Relatórios de Viabilidade são alimentados, em grande parte, pelos Fluxos de Caixa dos empreendimentos.

Sabemos também que este Fluxo de Caixa pode envolver um período de mais de 10 anos, sendo uma parte dele já Realizado e uma parte Projetado.

Na parte de projeção, já sabemos que existem os recebimentos previstos.

Já entendíamos o que eram os recebimentos previstos dos clientes que já compraram uma unidade. Agora, neste item, teríamos que aprender uma forma de projetar os recebimentos das unidades que vamos projetar vender.

Para projetar vender o estoque, primeiro teríamos que importar, de algum lugar, sempre que precisássemos, de um jeito simples e rápido, a posição de estoque de cada empreendimento. Logo descobrimos que a área de Vendas mantinha um arquivo muito bem organizado e padronizado, com o estoque de fechamento de mês de todos os Projetos.

Precisaríamos saber, também, quem seriam os responsáveis pela projeção de vendas. Descobrimos que as projeções já eram realizadas pela área de Vendas só que em um outro arquivo. Nosso desenvolvimento, nesse caso, se limitaria a criar macros que importassem o estoque do primeiro arquivo e as projeções de venda do segundo arquivo.

Tendo ambas as informações dentro de um modelo em Excel, o maior desafio estaria na transformação das projeções de vendas em projeções de recebimento.

Como falei há pouco, um cliente quando compra um imóvel, geralmente, paga uma parcela de sinal, algumas mensalidades e depois faz um financiamento. Como poderíamos transformar cada venda em uma linha de recebimento para a Incorporadora?

Foi aí que criamos o que chamamos de triângulo de vendas.

Imagem 8 – Triângulo de Vendas

Interpretando o triângulo de vendas, nas colunas AB e AC temos as projeções de vendas em cada um dos meses. Por exemplo, em fevereiro/2020 estávamos projetando vendas 8 Unidades a um Valor Geral de Vendas (VGV) de mais de R$5 mi.

Da coluna AK em diante enxergamos as projeções de recebimento decorrentes das vendas projetadas. Isso quer dizer que essa mesma projeção de R$5 mi geraria um recebimento de R$143 mil em fevereiro/2020, R$178 mil em março/2020 e assim por diante.

Todos os recebimentos de todas as vendas projetadas seriam somados e consolidados no Fluxo de Caixa dos empreendimentos.

Despesas Estoque

Quem é do setor de Incorporação sabe que um dos pesadelos das Incorporadoras é o Estoque de imóveis prontos. Isso porque quando o empreendimento é entregue, a Incorporadora passa a pagar o condomínio, o IPTU e as contas de água e energia das unidades que não comercializou.

Na modelagem que fizemos para a EBM criamos o que chamamos de despesas dependentes de estoque, ou seja, aquelas que variam em função do tamanho do estoque do empreendimento.

Nos nossos arquivos já tínhamos acesso fácil a posição inicial de estoque e às vendas projetadas. Com isso podíamos calcular também a projeção de estoque dos empreendimentos que controlávamos.

Imagem 9 – Projeção de Estoque

Na imagem acima conseguimos ver a projeção de unidades em estoque de cada um dos empreendimentos.

O empreendimento 2, por exemplo, cuja entrega das chaves iria ocorrer em março/2020, teria, segundo as nossas projeções, 16 unidades em estoque em abril/2020, o que geraria o pagamento de Condomínio de R$5.920 (R$370 x 16 unidades), de R$448 de IPTU (R$28 x 16 unidades) e de R$288 de Energia (R$18 x 16 unidades).

SFH

O Sistema Financeiro de Habitação (SFH) é uma forma de financiamento imobiliário oferecido pelo Governo para facilitar a compra ou construção da casa própria a pessoas de diferentes rendas.

É através do SFH que geralmente a obra de um empreendimento é financiada.

Toda Incorporadora antes de lançar um empreendimento no mercado negocia com um banco credor um contrato de financiamento para sua obra. Por padrão, o fluxo de caixa de um projeto é altamente influenciado pelo financiamento habitacional.

Volte por um instante ao último gráfico da Imagem 1 – Relatório de Viabilidade. Este gráfico nos mostra a soma dos recebimentos e gastos acumulados até cada instante da vida do empreendimento.

Um empreendimento cuja linha do gráfico terminou acima do ponto zero teve mais entradas do que saídas de caixa.

Perceba a diferença entre a linha azul – Fluxo sem SFH e a linha preta – Fluxo com SFH. A diferença entre elas é basicamente a Captação de Recursos que a Incorporadora faz com o banco credor, a amortização no finalzinho do projeto e os pagamentos de juros.

Um empreendimento sem um contrato de financiamento precisaria de um imenso aporte de capital próprio da Incorporadora no decorrer da obra.

Para projetar a captação de recursos de SFH, a amortização e o pagamento de juros, precisaríamos primeiramente das informações contratuais de cada financiamento da EBM. Todas essas informações estavam organizadas em um arquivo sob controle da área de Captação de Recursos.

Importando automaticamente essas informações, precisaríamos agora definir as premissas de projeção.

Definimos que a captação dos recursos aconteceria (pelo menos na nossa projeção) sempre que houvesse algum valor disponível a ser captado. Por regra, a maioria desses contratos de financiamento possuem um % mínimo de obra para a primeira captação, geralmente entre 15% e 25%. Além disso, as liberações só poderiam ocorrer na mesma proporção do avanço financeiro da obra, por exemplo, para um contrato de financiamento de R$50 mi em uma obra que avançou 50%, somente R$25 mi poderiam ser captados até o momento (R$50 mi x 50%).

Fluxo de Caixa Anterior

Voltando aos grandes grupos dos Relatórios de Viabilidade, os números do grupo da Projeção Anterior ajudam os gestores a enxergar as recentes oscilações nos resultados dos empreendimentos. Esse grupo contém os resultados apurados no últimos mês de geração das informações.

A importação desses números para os relatórios de viabilidade foi desenvolvida de forma simples e direta, através de um link com o arquivo que contém todos os fluxos de caixa.

Imagem 10 – Fluxograma “Anterior”

BP (Business Plan)

O BP apresenta os números que a empresa planejou na época em que cada um dos empreendimentos foi lançado no mercado. Eles são tanto a expectativa quando a meta dos gestores.

Entendendo a fundo os processos da EBM, percebemos que a fonte de dados do BP seria a exportação de um sistema interno que é utilizado para verificar a viabilidade de lançar um empreendimento no mercado. Criamos então um modelo consolidador que importaria automaticamente o fluxo de caixa projetado de todos os novos empreendimentos a medida que fossem surgindo. Os relatórios de viabilidade importariam automaticamente os números desse modelo.

Imagem 11 – Fluxograma BP

Conclusão

Cada uma das etapas citadas nesse texto passou a incorporar um grande processo que foi desenvolvido, tendo momento exato para ser realizada e procedimento especificado através de manual.

A EBM antes de contatar a CTRL2 gerava parte desses Relatórios de Viabilidades bimestralmente. Após o nosso desenvolvimento e consultoria, todo mês relatórios completos passaram a ser gerados.

O desenvolvimento dos processos e arquivos requisitaram amplo conhecimento técnico em Excel e um estudo aprofundado do setor.

Na pesquisa de satisfação feita com os colaboradores da EBM envolvidos no Projeto, a avaliação média da CTRL2 foi nota 9,0.